王国志, 王 薇

(燕山大学 经济管理学院, 河北 秦皇岛 066004)

摘 要: 期货和基金作为推动经济发展、促进资金融通和经济横向联系的重要方式,在我国发挥着重要的作用。基于向量误差修正模型、格兰杰因果检验、方差分解等方法,对我国沪深300股指期货、沪深300ETF基金与沪深300指数三者间的价格引导关系以及价格发现功能的强弱进行实证研究。结果表明:股指期货市场、ETF市场以及指数现货市场之间存在相互的价格引导关系;股指期货市场价格发现作用最强,ETF基金次之,指数现货最弱;但长期内股指期货对ETF市场的价格发现作用有限,而短期内ETF市场对指数现货市场的价格发现作用有限。

关 键 词: 沪深300股指期货; 沪深300ETF基金; 沪深300指数; 价格引导; 价格发现; 向量误差修正模型

沪深300股指期货于2010年4月上市交易,沪深300ETF基金于2012年5月上市交易。至此,以沪深300指数为标的的ETF基金市场、股指期货市场以及指数现货市场都有了相互对应的金融产品。价格发现功能是股指期货最为基本的功能,是套期保值等其他功能得以实现的基本前提。虽然ETF基金具有一定的现货市场特征,但由于其具备交易成本较低以及流动性较高等优势而具有相对较强的价格发现功能。股指期货和ETF基金能否发挥良好的价格发现功能是衡量股指期货市场和ETF市场是否能够高效有序运行的重要标准之一。我国股指期货市场以及ETF基金市场相较西方发达国家而言起步较晚,证券市场的发展还远不够成熟,因此我国股指期货市场及ETF基金市场的发展势必会受到限制,那么在现阶段,对于我国沪深300股指期货以及ETF基金的价格发现功能是否得以充分发挥进行研究就变得尤为重要。

股指期货和ETF基金能否发挥良好的价格发现功能,可以证明我国股指期货市场和ETF基金市场是否能够有效运行。本文通过对沪深300股指期货、沪深300ETF基金及沪深300指数三者价格发现功能的强弱进行研究,使投资者和政策制定者都能够更好地把握股指期货市场、ETF基金市场、标的指数市场三者之间的长期均衡关系和相应的短期动态关系,从而进行更好的投资决策和政策制定。

国外对于股指期货和ETF基金的理论研究起步较早,股指期货市场与ETF基金市场发展也比较成熟。国外学者致力于指数现货与股指期货价格发现功能的研究,并在此方面获得了很多研究成果。

在股指期货方面,Kawaller(1987)利用最小二乘法对标准普尔500指数及其与股指期货的价格关系进行实证分析,提出期货市场的价格变化领先于现货市场[1]。Debasish(2009)利用ARMA模型对印度NSE50指数及其期货等衍生品市场间的价格关系进行研究,指出衍生品市场对现货市场具有一定的领先性[2]。Judge和Reancharoen(2014)利用传统的误差修正模型对泰国股指期货及其现货的日数据进行研究,提出股指期货价格领先于对应的指数价格[3]。在ETF基金方面,Chu等(1999)对标普500指数及相应的ETF和股指期货的价格关系进行研究,提出股指期货价格发现能力最强[4]。Ivanov等(2013)对NASDAQ100、DJIA等指数及其对应的期货和ETF基金的价格关系进行研究,指出指数现货在价格发现过程中处于领导地位[5]。

我国的股指期货合约和ETF基金起步较晚,因此与国外相关理论研究相比,对股指期货和ETF基金的相关理论研究还不够成熟。国内学者对股指期货是否具有较强价格发现功能持有不同观点。左浩苗等(2012)对沪深300股指期货和指数现货间的信息传导关系进行研究,提出两市场间存在双向信息传导关系,股指期货能够发挥日内价格发现功能[6]。顾京、叶德磊(2013)基于公共因子模型和递归协整的研究方法,认为期货市场的价格发现功能在不断增强,但现货市场仍处于主导地位[7]。田树喜等(2014)运用EGARCH模型和VEC模型对沪深300股指期货与指数现货市场间的联动效应进行分析,验证了股指期货对信息的反应更为灵敏[8]。国内学者对ETF基金的价格发现功能研究相对较少,更倾向于研究ETF基金的套利问题。张宗新、丁振华(2006)利用多资产方差分解法对上证50ETF基金及其对应现货的高频数据进行研究,提出我国ETF基金具备较为有限的价格发现功能[9]。王良、冯涛(2010)对已上市的ETF基金进行实证分析,指出上证150、深证100以及上证50ETF在价格发现过程中并未领先于其标的指数价格[10]。

由此可见,国内学者对股指期货的研究集中于对期货及其指数与现货价格关系的研究,对相同标的指数的股指期货与ETF的价格发现关系研究较少。此外,我国学者对ETF的研究集中于对最早上市的五只基金及其标的指数的研究,沪深300ETF上市较晚,故对该基金的价格发现功能研究较少。同时,国内学者也很少涉及对股指期货、ETF基金及其标的指数三者间价格发现关系的共同研究。本文将利用计量经济学方法,对沪深300股指期货、沪深300ETF基金以及沪深300指数间的价格发现关系进行实证研究。

本文以沪深300股指期货、沪深300ETF基金以及沪深300指数的5分钟交易数据为研究对象。其中沪深300股指期货选择当月连续合约数据,ETF基金选择华泰柏瑞沪深300ETF。数据选取的时间跨度为2013年8月1日—2014年9月2日。由于股指期货与标的指数和ETF基金的交易时间不完全同步,故剔除交易时间在9∶15~9∶30和15∶00~15∶15内的沪深300股指期货当月连续合约数据,共得到128 136组数据。以上数据均来源于通达信金融终端,采用的数据分析软件是Eviews 7.2。为了降低价格序列可能存在的异方差性,对原数据进行取对数处理,沪深300股指期货对数价格、沪深300ETF基金对数价格、沪深300指数对数价格分别用LQ、LE、LZ来表示,而DLQ、DLE、DLZ则分别代表三者的一阶差分,亦是三者的对数价格收益率。DLQ(-i)、DLE(-i)、DLZ(-i)分别代表三者的i阶滞后项(i=1,2,…,n)。

首先,利用ADF检验对序列LQt、LEt以及LZt的平稳性进行检验,从而确定变量的单整阶数。然后,利用Johansen协整检验对股指期货、ETF基金以及沪深300指数三者间能否建立长期均衡关系进行验证,得出相应的协整方程,进而建立向量误差修正模型(VECM)。设定协整方程和误差修正项(ecm),公式为

LQt= a+bLEt+cLZt+ut

(1)

ecmt-1=LQt-1-a-bLEt-1-cLZt-1

(2)

那么VEC模型可以设定为

(3)

(4)

(5)

式中:a为截距;b、c分别为价格关系相关系数;ut、ε为随机误差项;p-1为滞后阶数;β、γ、μ为变量与其自身滞后项间的价格引导关系。

从长期关系来看,误差修正项ecm可以反映变量间所建立的长期均衡关系,其系数大小表示在变量间的均衡关系偏离长期均衡水平时将变量调整回均衡状态的速度快慢,其系数的符号正负表示调整作用的方向。根据α1、α2、α3绝对值的大小关系,可以判断股指期货、ETF基金以及标的指数长期价格发现功能的强弱。方程中ecm的系数绝对值越小,在长期内被解释变量的价格发现功能越强。此外,本文以VECM模型为基础,利用格兰杰因果检验和方差分解对股指期货、ETF基金以及标的指数的价格引导关系和短期价格发现功能的强弱进行深入分析。

由于对非平稳时间序列直接进行分析易出现伪回归现象,本文首先运用ADF检验对样本序列是否平稳进行判断,结果如表1所示。

表1 ADF检验结果

由表1可知,在1%和5%显著水平下,序列LQt、LEt以及LZt接受原假设,即沪深300股指期货、沪深300ETF基金以及沪深300指数的价格对数序列都是非平稳的。上述3个变量的一阶差分序列拒绝原假设,即沪深300股指期货、沪深300ETF基金以及沪深300指数的对数收益率序列都是平稳的。可见,LQt、LEt及LZt是一阶单整序列。

(1) 协整检验。运用Johansen协整检验确定沪深300股指期货、沪深300ETF基金及沪深300指数间是否存在长期稳定的均衡关系,检验结果如表2所示。综合考虑LR、SC、HQ、FPE、AIC等标准(来自Eviews 7.2分析软件),确定协整检验和VECM模型的滞后阶数为7。

表2 协整检验结果

注:“*”表示在5%显著性水平下拒绝原假设。

由表2可知,在LQ、LE和LZ间存在一定的协整关系,沪深300股指期货、沪深300ETF基金以及沪深300指数之间可以建立长期稳定的均衡关系。这表明在短期内,股指期货、ETF基金与指数现货价格可能会偏离均衡值,原因则可能是突发经济事件、过度投机或套利等经济因素,即使有短期波动的存在,三者仍会回到相应的长期均衡水平上。协整关系公式为

LQ= 1.151 357+0.099 790LE-

1.159 665LZ

(6)

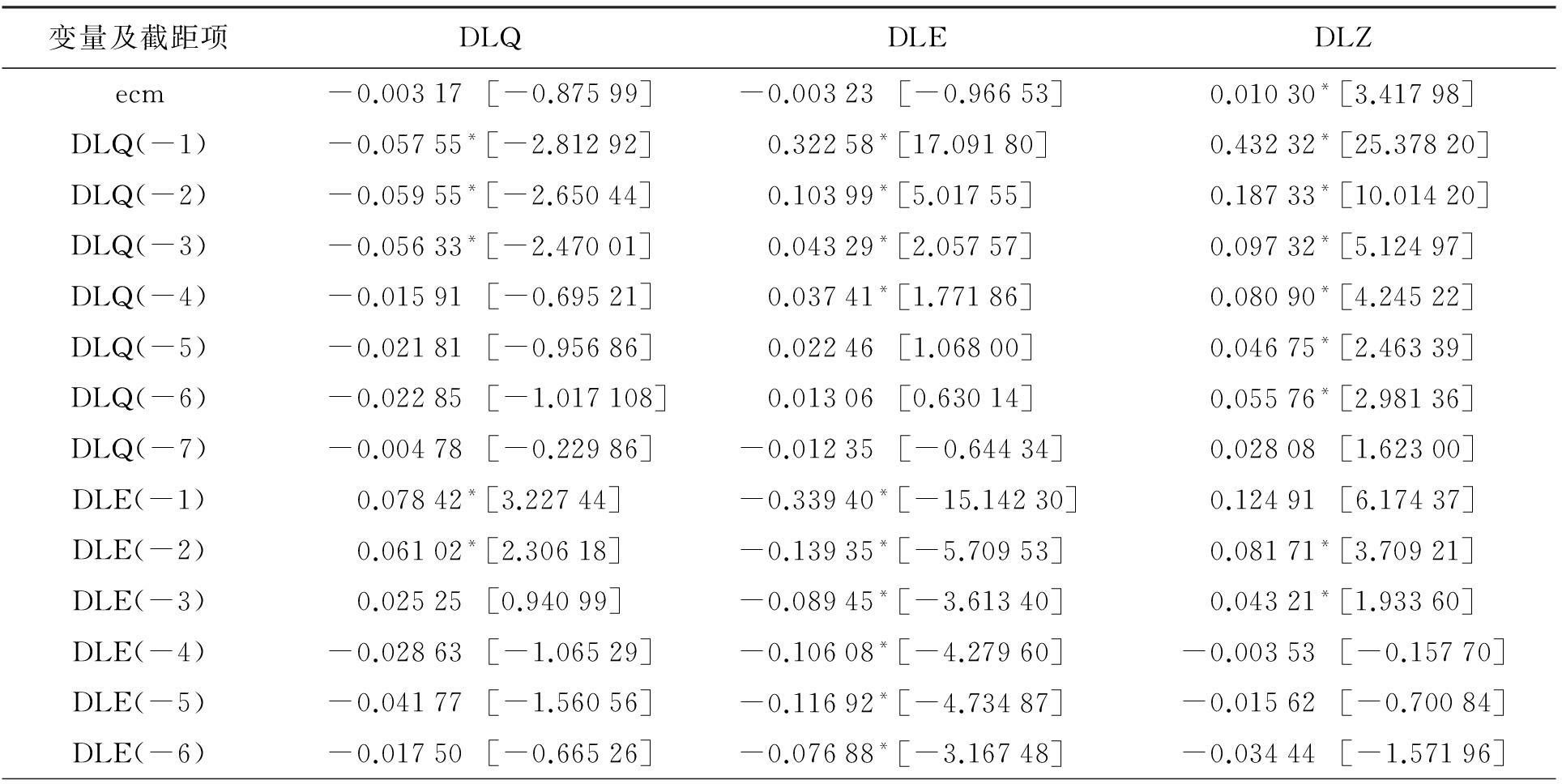

(2) 向量误差修正模型。基于协整检验,利用向量误差修正模型对三个市场间的短期波动以及长期均衡关系进行综合分析,所得VECM模型估计结果如表3所示。

表3 VECM模型估计结果

表3(续)

注:方括号内是t统计量,“*”表示在10%置信水平下系数是显著的。

从短期关系来看,根据表3中的显著系数可知,沪深300股指期货、沪深300ETF基金和沪深300指数价格间存在相互引导关系。股指期货价格变化最多领先指数现货6期(30分钟),指数现货最多领先股指期货5期(25分钟);股指期货价格变化最多领先ETF基金4期(20分钟),ETF基金最多领先股指期货2期(10分钟);指数现货最多领先ETF基金6期(30分钟),ETF基金最多领先指数现货3期(15分钟)。由于在式(6)的显著系数中股指期货滞后1期和2期的系数绝对值均大于0.1,而其余滞后项的系数绝对值基本不足0.1,故股指期货价格变化的影响力较大,而ETF基金和标的指数价格变化的影响力相对较小。在短期内,沪深300股指期货的价格发现能力较强,而沪深300ETF基金和沪深300指数的价格发现功能较弱。

从长期关系来看,方程中的误差修正项ecm系数α1、α2、α3分别为-0.003 17、-0.003 23、0.010 30,说明当三个市场的价格在上一期分别偏离其长期均衡水平时,股指期货在下一期将对价格偏差的0.317%进行修正,ETF基金在下一期将对价格偏差的0.323%进行修正,指数现货在下一期将对价格偏差的1.03%进行修正,使短期失衡向长期均衡调整。在10%置信水平下,α1、α2均为负且不显著,说明误差修正项对股指期货和ETF这两个市场的价格变动具有很弱的负向调节作用;α3为正且显著,说明误差修正项对指数现货市场具有良好的正向调节作用。由于![]() ,故长期而言,在价格发现过程中股指期货市场处于领导地位,ETF基金次之,指数现货最弱。而股指期货和ETF基金的ecm绝对值并没有相差太多,表明股指期货的价格发现作用并没有比ETF基金强很多,故股指期货价格变化对ETF基金的长期引导关系并不明显。

,故长期而言,在价格发现过程中股指期货市场处于领导地位,ETF基金次之,指数现货最弱。而股指期货和ETF基金的ecm绝对值并没有相差太多,表明股指期货的价格发现作用并没有比ETF基金强很多,故股指期货价格变化对ETF基金的长期引导关系并不明显。

VECM模型对三个市场间的短期波动以及长期均衡关系进行了分析,在此基础上本文利用Granger因果检验对三者间的价格引导关系作进一步分析检验,结果如表4所示。

表4 格兰杰因果检验结果

由表4可知,在5%显著水平下,原假设都被拒绝,沪深300股指期货、沪深300ETF基金以及沪深300指数两两之间互为因果关系,存在双向引导关系。该结论与VECM模型短期价格引导关系的分析结果相一致。

方差分解是通过方差来度量每个结构冲击对系统内生变量变化的贡献度。对不同结构冲击于每一个变量而言的相对重要性进行评价,该度量指标称为相对方差贡献率。本文基于VEC模型,运用方差分解对沪深300股指期货、沪深300ETF基金以及沪深300指数在价格发现过程中的相对地位进行进一步的量化分析。LQ、LE和LZ的方差分解结果如表5所示。

表5 方差分解结果

从沪深300股指期货的方差分解来看,其自身贡献率随滞后期增加缓慢下降,最后仍有99.768%之高。沪深300ETF基金和沪深300指数对股指期货价格变动的贡献率虽不断增大,但最后也只分别稳定在0.129%和0.103%。从沪深300ETF基金的方差分解来看,沪深300股指期货对ETF的方差贡献率不断增加,最后达到90.058%。沪深300指数对ETF价格变动的贡献率缓慢增加,最后只有0.34%;而ETF对其自身价格变动的贡献率由最初的19.692%下降至9.602%。从沪深300指数的方差分解来看,股指期货的方差贡献率不断增大,最后稳定在87.560%。沪深300指数自身贡献率由最初的30.621%迅速下降至8.838%;ETF基金的方差贡献率则由最初的8.266%下降至3.603%。

从方差分解的平均水平来看,来自于股指期货市场的方差贡献率约为92.46%,来自于ETF基金市场的方差贡献率约为4.44%,来自于标的指数市场的方差贡献率约为3.1%。故三者的方差贡献率从大到小依次是沪深300股指期货、沪深300ETF基金、沪深300指数,同时后两者的方差贡献率都很小且仅相差1.3%左右。从短期来看,在价格发现过程中股指期货处于绝对主导地位,ETF基金次之,标的指数最弱,但是ETF和标的指数的价格发现作用强弱相差不大,且二者所发挥的作用十分有限。

为了揭示沪深300股指期货、沪深300ETF基金以及沪深300指数价格发现作用的强弱,进而判断我国股指期货与ETF基金市场是否发挥了良好的价格发现功能,本文对三者的5分钟高频数据进行实证分析,所得结论如下:

第一,从长期关系来看,沪深300股指期货、沪深300ETF基金以及沪深300指数之间存在协整关系,三者之间能够建立长期稳定的均衡关系。在价格发现过程中,股指期货市场处于主导地位,ETF基金次之,指数现货处于最后。但长期内股指期货的价格发现功能并没有比ETF基金强很多,故股指期货价格对ETF的长期引导作用并不很强。第二,从短期价格引导关系来看,沪深300股指期货、沪深300ETF基金以及沪深300指数价格两两之间具有双向引导关系,并且存在相互的格兰杰因果关系。第三,从短期价格发现作用的强弱来看,沪深300股指期货最强,沪深300ETF基金次之,但ETF与标的指数的价格发现作用相差并不大,且二者发挥的作用也十分有限。

综上,对ETF基金市场而言,虽然短期内股指期货表现出更强的价格发现功能,但长期内股指期货价格没有很强的引导作用。对指数现货市场而言,无论长期还是短期,股指期货市场都表现出很强的价格发现功能,但ETF基金市场仅在长期内表现出很强的价格引导作用,短期内发挥的价格发现作用十分有限。因此,我国股指期货市场和ETF基金市场虽发挥了一定的价格发现功能,但该功能并没有得到充分发挥,从侧面反映出股指期货市场和ETF基金市场的发展仍不够完善。一方面,对股指期货市场可从以下几个方面进行完善:适当降低合约乘数与保证金比例来降低交易成本和减少交易限制;鼓励机构投资者参与股指期货市场,加强中小投资者专业教育;创新股指期货合约品种;完善相关的监管体系等。另一方面,对ETF市场可从以下几个方面进行完善:适当降低ETF的管理费率、佣金费率以及申购赎回费率来降低交易成本;授予证券公司可以集合中小投资者所持股票进行申购ETF的权利来促使中小投资者间接参与一级市场和二级市场的ETF套利;逐步实行T+0交易制度。采取以上措施可以提高市场流动性,加快市场对新信息的反应,从而促进股指期货和ETF市场价格发现功能的充分发挥。

参考文献:

[1]Kawaller I G,Koch P D,Koch T W.The temporal price relationship between S&P500 futures and the S&P500 index [J].Journal of Futures Markets,1987,42(5):1309-1329.

[2]Debasish S S.An econometric analysis of the lead-lag relationship between India’s NSE nifty and its derivative contracts [J].The Journal of Risk Finance,2009,10(4):1526-5943.

[3]Judge A,Reancharoen T.An empirical examination of the lead-lag relationship between spot and futures markets:evidence from Thailand [J].Pacific-Basin Finance Journal,2014(29):335-358.

[4]Chu Q C,Hsieh W G,Tse Y.Price discovery on the S&P500 index markets:an analysis of spot index,index futures and SPDRs [J].International Review of Financial Analysis,1999,8(1):21-34.

[5]Ivanov S I,Jones F J,Zaima J K.Analysis of DJIA,S&P500,S&P400,NASDAQ100 and RUSSELL 2000ETFs and their influence on price discovery [J].Journal of International Financial Markets,2013,24(3):171-187.

[6]左浩苗,刘振涛,曾海为.基于高频数据的股指期货与现货市场波动溢出和信息传导研究 [J].金融研究,2012(4):140-154.

[7]顾京,叶德磊.基于高频数据的股指期货价格发现功能动态研究 [J].上海经济研究,2013(11):22-31.

[8]田树喜,荆红美,曹睿.沪深300指数期货市场与现货市场联动效应分析 [J].东北大学学报(社会科学版),2014,16(2):146-151.

[9]张宗新,丁振华.上证50ETF具有价格发现功能吗 [J].数量经济技术经济研究,2006(3):141-149.

[10]王良,冯涛.中国ETF基金的价格发现问题 [J].系统工程理论与实践,2010,30(3):396-407.

(责任编辑:张 璐)

WANG Guo-zhi, WANG Wei

(College of Economics and Management, Yanshan University, Qinhuangdao 066004, China)

Abstract: As an important way to improve the economic development, promote the financing and economic horizontal connection, the futures and fund play an important role in China. Based on the methods such as vector error correction model, Granger causality test, variance decomposition, the price lead relationship and the strong and weak of price discovery function among HS300 Stock Index Futures, HS300ETF and HS300 Stock Index are empirically studied. The results show that there are price lead relationship among the index futures, ETF and the index spot market; the index futures has the strongest effects on the price discovery followed by ETF and the index spot market; however, the index futures has limited price discovery function to ETF in the long run and ETF has limited price discovery function to index spot market in the short run.

Key words: HS300 Stock Index Futures; HS300ETF Fund; HS300 Stock Index; price leading; price discovery; vector error correction model (VECM)

中图分类号: F 830.91

文献标志码: A

文章编号: 1674-0823(2016)01-0072-06

doi:10.7688/j.issn.1674-0823.2016.01.12

作者简介: 王国志(1954-),男,黑龙江哈尔滨人,教授,博士,主要从事应用经济学等方面的研究。

收稿日期: 2015-08-18

*本文已于2015-11-04 17∶02在中国知网优先数字出版。 网络出版地址: http:∥www.cnki.net/kcms/detail/21.1558.C.20151104.1702.024.html