“一带一路”沿线国家的金融监管架构*

——国际比较与经验借鉴

刘 源

(沈阳工业大学 商贸学院, 辽宁 辽阳 111003)

摘 要:我国实施“一带一路”战略是秉持“走出去”理念,抵御当前全球非正式治理的逆全球化思潮,以及经济进入新常态和实施供给侧改革的必然选择。“一带一路”沿线国家的经贸合作和经济发展需要相适应的金融配套支持,然而沿线各国金融发展水平参差不齐,金融监管模式纷繁芜杂,其金融监管架构、国际合作和治理需要未雨绸缪。基于行为监管、微观和宏观审慎监管相结合的思路,应加强国际合作有效应对系统性风险,使之满足贸易开放、经济发展和金融监管国际合作的实际需要。通过对“一带一路”沿线国家的金融监管架构进行国际比较研究,借鉴国际金融监管的先进经验,为“一带一路”沿线国家的金融监管及其合作提供政策建议。

关 键 词:一带一路; 沿线国家; 金融监管; 银行业; 系统性风险

我国于2013年10月提出了“丝绸之路经济带”和“21世纪海上丝绸之路”的战略。2015年3月28日,发展改革委、商务部和外交部联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》。清华大学“中国与世界经济研究中心”发布的《“一带一路”跨国金融合作研究》报告指出:“一带一路”沿线国家的经济发展水平相对较低,制约了投融资的发展。2015年“一带一路”国家的名义GDP总量为23万亿美元,约占全球的30%。“亚投行”的设立以及人民币在2016年10月正式加入SDR,为“一带一路”的建设注入了新的动力。然而,仅靠外部金融支持和资金注入,远远不能满足“一带一路”沿线国家的建设需求。根据中国人民银行金融研究所的估算,2016—2020年,“一带一路”沿线国家和地区的基础设施建设资金需求为1.3万亿~1.9万亿美元,填补这样大的资金缺口,需要包括中国在内的沿线国家各类银行业金融机构、亚洲基础设施投资银行、丝路基金等机构和平台的通力合作,然而巨量的资金融通也带来了监管问题。共建“一带一路”,沿线国家的金融稳定与金融监管合作必不可少,确保货币稳定,加强宏观经济监测,完善危机应对和管理框架,探寻沿线国家本币出资可能,加强沿线国家央行行长和财长间的协调和沟通,都是维护区域金融市场稳定、促进“一带一路”建设的重要前提。根据金融监管合作博弈理论的观点,“一带一路”沿线国家数量众多,金融发展水平参差不齐,与我国的经贸联系冷热不均,全面金融监管合作的可能性较低,成本巨大。受英国脱欧和美国贸易保护主义抬头等逆全球化思潮的冲击,国际金融市场可能发生动荡。这是因为纽约和伦敦均是最重要的世界金融中心,欧盟60%的欧元交易和全球40%的美元交易在伦敦进行,脱欧事件可能导致跨国金融机构的欧元交易从伦敦转移,对伦敦金融中心地位的影响存在不确定性。因此,部分“一带一路”沿线国家将受到直接冲击,全球金融格局处于变革调整中,沿线国家金融监管的国际合作可谓任重道远[1]。

当前,我国还比较缺乏对“一带一路”沿线国家在金融监管层面的关注,“一带一路”沿线国家的金融监管水平究竟如何,沿线国家的金融监管是否存在深度融合的可能,未来沿线国家的金融发展会不会出现系统性风险,这些问题均值得深入思考和研究。本文收集了“一带一路”沿线国家金融监管的相关数据和资料,对沿线代表性国家的金融监管架构进行了分析,通过国际比较和经验借鉴为“一带一路”国家的金融监管发展与合作提供政策建议和前瞻性指引。

一、“一带一路”沿线国家的经济发展与金融监管架构

中国是“一带一路”的引领者,沿线国家与我国的经贸和资金往来决定了金融监管合作的密切程度。此外,经济发展水平决定了金融业的发达程度,一定程度上影响金融监管的模式和选择。根据最新公布的《2016中国统计年鉴》和毕威迪(BVD)全球宏观经济数据库,沿线国家与我国经贸往来情况如表1~4所示。在与沿线国家进行金融监管合作时,我国应重点关注那些关系密切的国家。

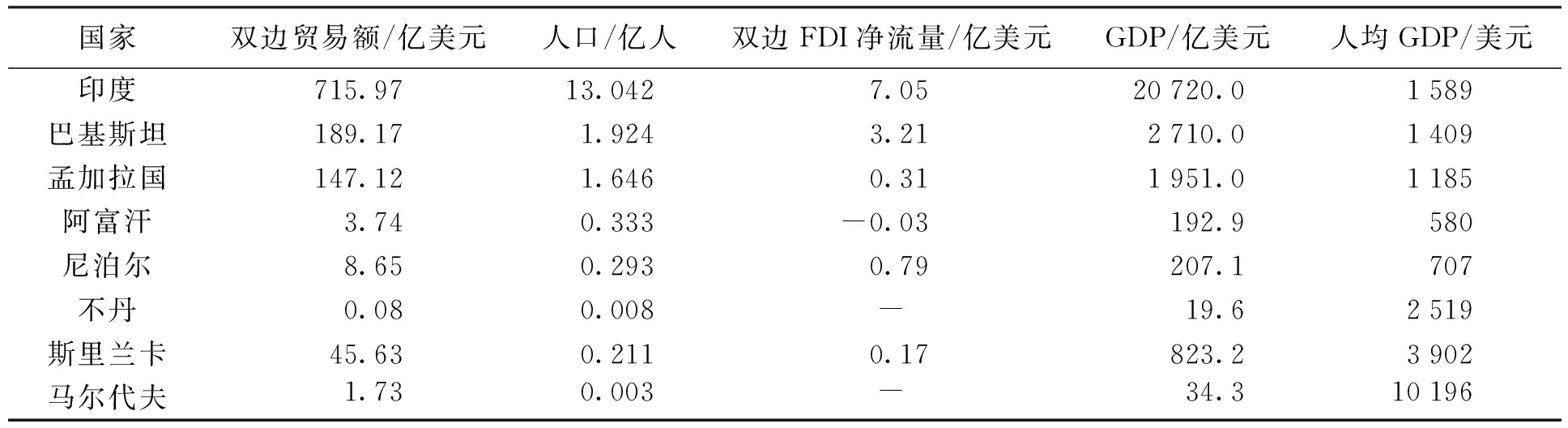

1. 南亚8国的经济发展与金融监管架构

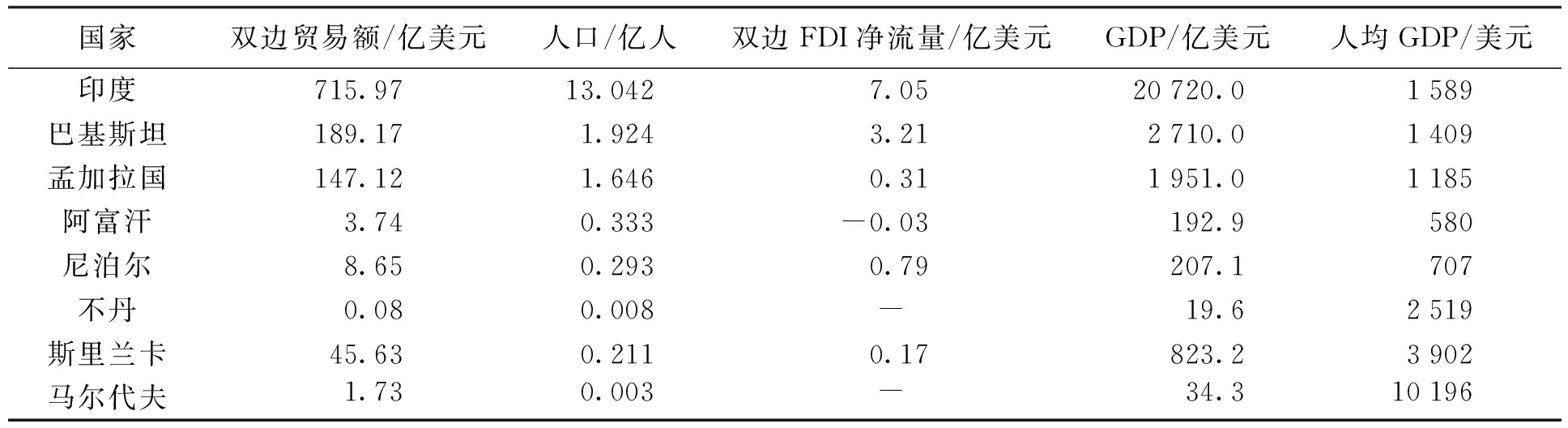

表1列出了2015年南亚8国与我国经贸往来的基本情况。

表1 2015年南亚8国与我国经贸往来基本情况

国家双边贸易额/亿美元人口/亿人双边FDI净流量/亿美元GDP/亿美元人均GDP/美元印度715.9713.0427.0520720.01589巴基斯坦189.171.9243.212710.01409孟加拉国147.121.6460.311951.01185阿富汗3.740.333-0.03192.9580尼泊尔8.650.2930.79207.1707不丹0.080.008-19.62519斯里兰卡45.630.2110.17823.23902马尔代夫1.730.003-34.310196

注:贸易数据来自《2016中国统计年鉴》,其余数据来自BVD全球宏观经济数据库。

表1数据表明:这一区域与我国具有紧密联系的是印度、巴基斯坦和孟加拉国。斯里兰卡与我国的双边贸易额不低,但其构成主要是对华逆差,人口规模和FDI净流量均较低。南亚8国中多数国家较为贫穷,具有强烈的发展愿望,经济增速较快,多数国家有望在2020年之后进入中等收入国家的行列。这一区域除了印度和巴基斯坦外,多数国家的金融监管水平较低,与我国的监管合作较少。

印度的银行业及其金融监管体系主要形成于英国殖民时期,有130多年的历史,监管较为严格,各项监管制度比较健全。印度的储备银行(RBI)是印度的中央银行,主要负责对银行和非银行金融机构的监管,也包括兼营保险业的监管,具有的职能为制定和执行货币政策、稳定汇率、发行货币、代理国库和监管金融机构[2]。其金融监管和评级主要根据巴塞尔协议合规执行情况、信贷业务评估和管理、组织架构和公司治理、资金交易和内部控制、流动性合规管理、了解客户、反洗钱、审计和监管报表合规监管等方面进行。巴基斯坦的金融监管引用了大部分英美监管体系,法律和监管体系比较健全,兼顾了伊斯兰金融的风险理念和操作规范[3]。巴基斯坦国家银行是其中央银行,也是唯一的金融监管机构,负责制定货币政策、信贷政策、银行政策和汇率政策,监管商业银行、非银行金融机构等。设行长1人,副行长3人,董事会由10人构成,分设银行政策司、货币政策司、银行监管司和伊斯兰金融监管司等26个主要部门。巴基斯坦的监管较为严格,主要表现在以下几个方面:

(1) 对外资银行分行在单一风险敞口、杠杆率等指标方面均视为子行管理。

(2) 外汇管制严格,所有外汇流出均需得到中央银行的批准。

(3) 监管频率高,每两年进行一次全面检查,不定期开展窗口指导和高管约谈等。孟加拉国在微型金融、包容性金融和移动金融等方面颇具特色,金融监管治理水平也较高,其在普惠金融方面取得的经验已经在全世界进行了推广。南亚其他国家的金融监管一般将央行置于核心地位,监管的重点是银行资本充足率、贷款损失计提准备、银行管理与内控等,主要关注公司信用和操作风险、法律合规风险、公司经营和治理等。

2. 东南亚11国的经济发展与金融监管架构

表2列出了2015年东南亚11国与我国经贸往来的基本情况。

表2数据表明:这一区域除文莱和东帝汶等少数国家外,多数国家与我国的经济联系和资金往来都非常密切,具有近邻优势。同时,拥有较多新兴经济体,增长动力强劲,在服装加工、农产品方面具有较强的优势,少数国家如新加坡、马来西亚等在电子制造加工方面比较发达。经济高速发展使东南亚国家金融业发展迅速,但金融深化程度和银行服务普及率仍然较低,金融业具有很大的成长空间。

表2 2015年东南亚11国与我国经贸往来基本情况

国家双边贸易额/亿美元人口/亿人双边FDI净流量/亿美元GDP/亿美元人均GDP/美元越南958.490.9275.601913.82065老挝27.730.0715.17123.31735柬埔寨44.300.1594.20180.51135泰国754.600.6834.073952.65786缅甸151.000.5513.32573.61041马来西亚972.580.3124.892962.89507新加坡795.230.055104.522927.353335印度尼西亚542.282.57714.518617.93344文莱15.090.0040.04129.329305菲律宾456.361.024-0.282919.92851东帝汶1.050.0130.3441.73185

注:同表1。

其中,新加坡属于金融监管水平最高的国家,其监管主体是成立于1971年的金融监管局(MAS),具有较强的权威性和独立性,以保证监管的有效性。MAS有双重身份,既是央行又是监管机构,类似我国的“一行三会”,具有金融调控和金融监管两大职能[4]。新加坡的金融监管体系有三个显著特点:一是监管独立;二是混业经营但统一监管;三是对银行业的监管实施监管分离但协调运行。越南实行的是分业监管体制,主体包括国家银行(央行)、财政部和国家证券委员会。央行负责制定货币政策、保证币值稳定、消除通货膨胀和管理外汇等;财政部负责对保险业进行监管;证券委员会主要负责核准公司上市许可、监管证券经营活动和服务、对违规行为进行处罚。泰国的金融体系由商业银行、国营专业金融机构、非银行金融机构和资本市场四大部分组成。泰国内阁在2014年12月批准了一个修正案,允许央行代替财政部监管专业金融机构,允许央行惩罚专业金融机构或解决其所面临的财务问题。马来西亚采取的是多元化的监管体制,由财政部、国家银行、银行公会、外来投资委员会和证券理事会进行协调监管,最主要的监管机构是国家银行(央行)。印度尼西亚银行是印尼的中央银行,负责监管金融市场,2013年12月31日将银行监管的某些职能转移给金融服务管理局,以便后者更好地将宏观审查与微观审查相结合,维护金融系统的稳定。菲律宾、老挝、柬埔寨、缅甸和文莱的金融发展水平不高,监管以央行为核心,央行负责发行货币和实施货币政策、监管国内金融机构、保管外汇储备等。另一方面,上述这些国家在东盟的合作框架下,强调放松金融管制和积极推进金融自由化并取得了一定成效[5]。

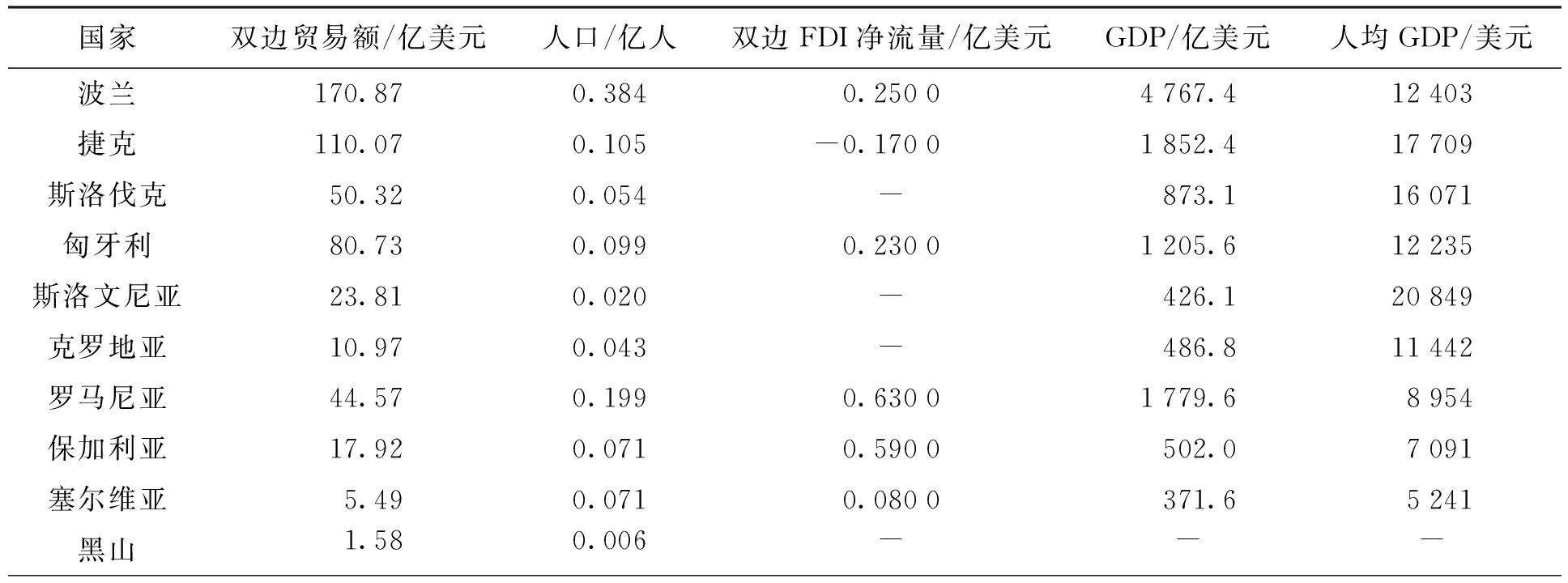

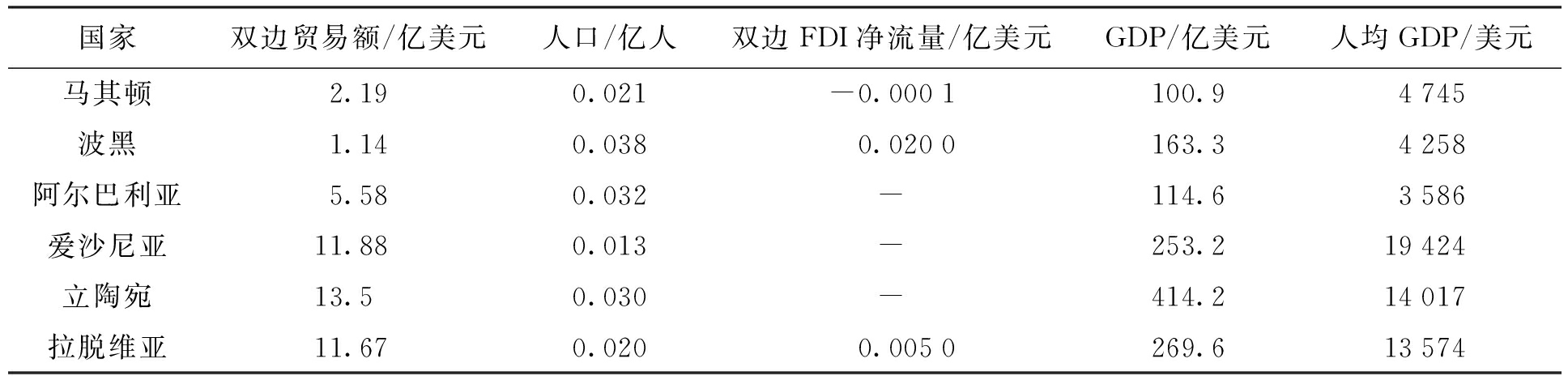

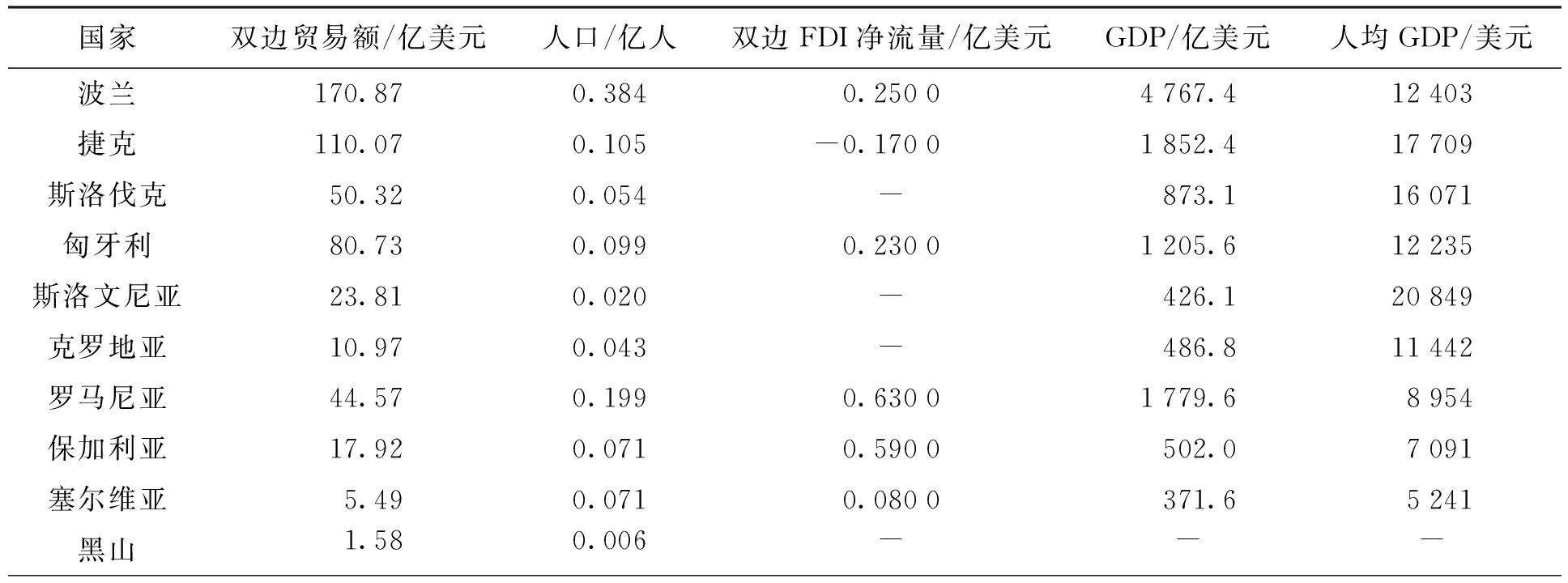

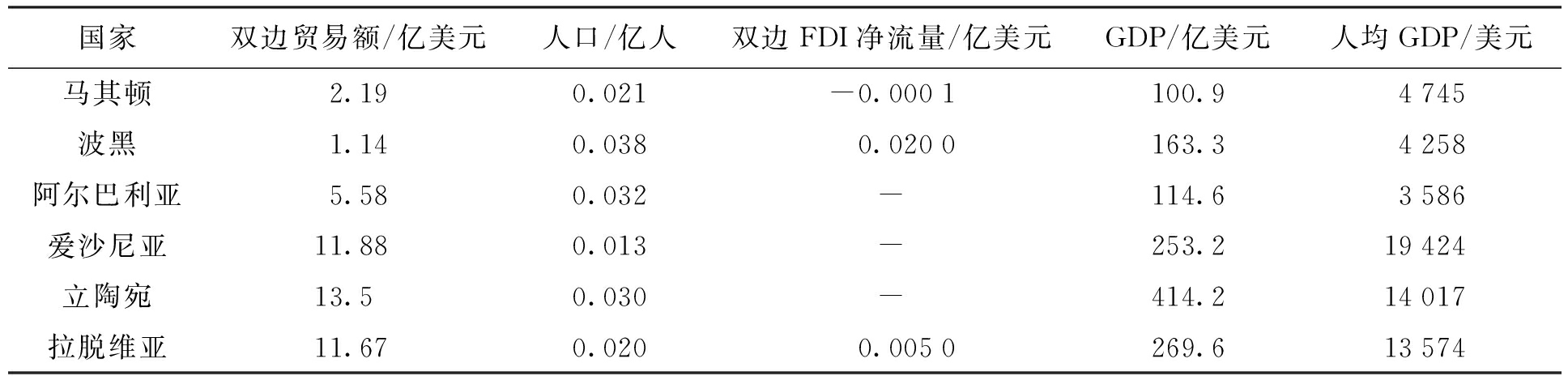

3. 中东欧16国的经济发展与金融监管架构

中东欧的国家共有16个,其经济水平高、人民生活富裕,金融监管受欧盟影响较深、水平较高。表3列出了2015年中东欧16国与我国经贸往来的基本情况。

表3 2015年中东欧16国与我国经贸往来基本情况

国家双边贸易额/亿美元人口/亿人双边FDI净流量/亿美元GDP/亿美元人均GDP/美元波兰170.870.3840.25004767.412403捷克110.070.105-0.17001852.417709斯洛伐克50.320.054-873.116071匈牙利80.730.0990.23001205.612235斯洛文尼亚23.810.020-426.120849克罗地亚10.970.043-486.811442罗马尼亚44.570.1990.63001779.68954保加利亚17.920.0710.5900502.07091塞尔维亚5.490.0710.0800371.65241黑山1.580.006---

表3(续)

国家双边贸易额/亿美元人口/亿人双边FDI净流量/亿美元GDP/亿美元人均GDP/美元马其顿2.190.021-0.0001100.94745波黑1.140.0380.0200163.34258阿尔巴利亚5.580.032-114.63586爱沙尼亚11.880.013-253.219424立陶宛13.50.030-414.214017拉脱维亚11.670.0200.0050269.613574

注:同表1。

表3数据表明:这一区域与我国经贸往来密切的国家并不多见,2015年仅有波兰、捷克、斯洛伐克、匈牙利和罗马尼亚5个国家的贸易规模超过40亿美元。近年来,欧洲经济陷入低迷,各项经济数据有所下滑,但多数国家维持了与我国的贸易水平和资金往来,加深经济金融合作的愿望十分迫切。其中,波兰、捷克、匈牙利、塞尔维亚和立陶宛的金融监管架构比较具有代表性。

波兰主要监管机构为波兰金融局、波兰中央银行,前者负责金融监管,后者担负央行职能。金融局和央行联合成立了波兰银行监督委员会,旨在保护存款人利益和维护金融系统的稳定性。同时,委员会还负责监管银行金融资本、流通率、贷款授信评级和准备金拨备。此外,波兰还设有消费者保护和反垄断监督委员会,负责监控银行业的垄断行为。捷克国家银行为中央银行,对银行业、资本市场、保险、养老基金、信用社、电子货币机构、换汇机构进行监管,其金融市场的相关法律法规由财政部和司法部制定,实施性法令法规由央行颁布。捷克央行的职能是维护金融稳定,制定货币政策,发行货币,管理货币流通、支付体系及银行结算;监管职能包括许可审批、信息审核,对金融机构现场和非现场监管及进行国际间合作,重点是信用风险管理,同时监控反洗钱和打击恐怖主义融资[6]。匈牙利中央银行的主要职责是制定与执行货币政策、保证物价稳定、间接调控金融系统,协助和支持政府的经济政策。匈牙利央行负责金融体系监管的主要管理机构为理事会、监事会与货币委员会:理事会负责执行货币委员会的决策并管理运营中央银行;监事会代表国家负责监督央行的运行状况;货币委员会负责制定全国货币与信贷政策,批准央行的货币发行,规定银行最高利率、准备金率、资本限额等。塞尔维亚国家银行是该国的中央银行,于1884年成立,属于独立的金融机构,对国家议会负责,主要负责货币政策、外汇及储备管理、维护本国市场价格和汇市稳定,对本国银行进行监管,下辖外汇管理局、反洗钱局等职能部门。立陶宛银行是其国家的中央银行,监管重点是使商业银行的运行符合央行设立的全面风险管理标准,符合国际会计准则和巴塞尔协议的相关要求,就商业银行经营可能面临的重大风险点进行周期性的检查和调查。立陶宛央行一直全权负责所有商业银行业的准入和监管,但从2015年1月1日起,一部分的监管职责就开始逐步被移交给欧洲央行,这是因为立陶宛的银行监管体系同时也处于欧洲中央银行的单一监管机制之中,单一监管机制是欧洲银行联盟的重要机制,也是为避免巨额银行救助的单一解决机制和存款保证机制。

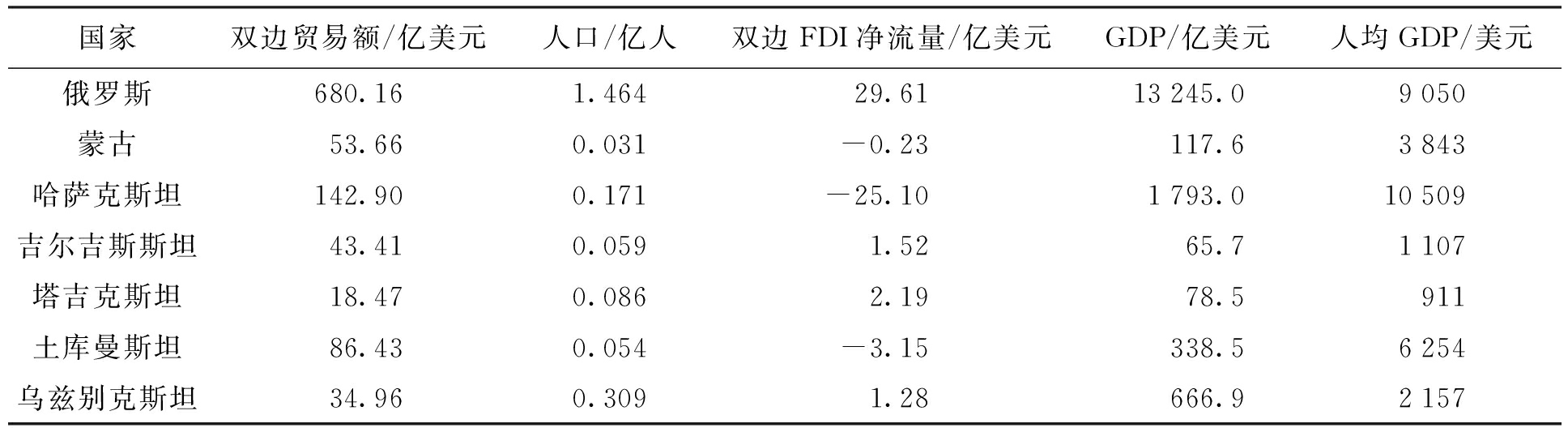

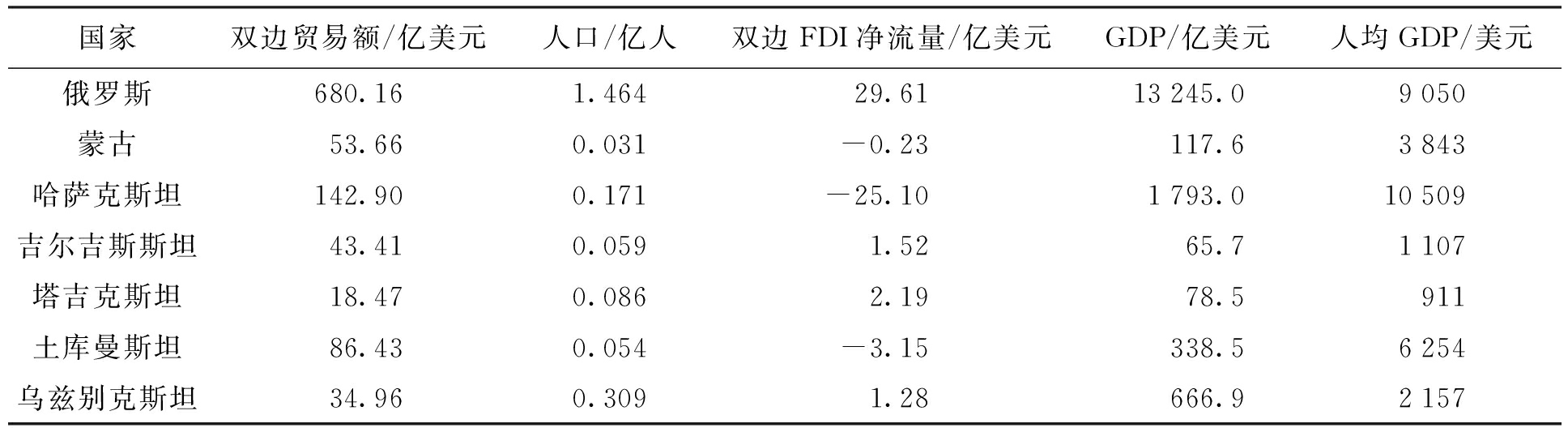

4. 俄罗斯、蒙古和中亚5国的经济发展与金融监管架构

表4列出了2015年俄罗斯、蒙古和中亚5国与我国经贸往来的基本情况。

表4 2015年俄罗斯、蒙古和中亚5国与我国经贸往来基本情况

国家双边贸易额/亿美元人口/亿人双边FDI净流量/亿美元GDP/亿美元人均GDP/美元俄罗斯680.161.46429.6113245.09050蒙古53.660.031-0.23117.63843哈萨克斯坦142.900.171-25.101793.010509吉尔吉斯斯坦43.410.0591.5265.71107塔吉克斯坦18.470.0862.1978.5911土库曼斯坦86.430.054-3.15338.56254乌兹别克斯坦34.960.3091.28666.92157

注:同表1。

表4数据表明:这一区域与我国的关系重在贸易,金融层面的交往不多。其中俄罗斯和哈萨克斯坦与我国的经济联系较为密切,且其金融监管体系在许多方面与我国相似,金融监管较为严格,效果也较好。

俄罗斯的金融监管模式为单一的集中监管,权力集中于央行。俄罗斯联邦中央银行是该国的中央银行,负责银行的监管与调节、信贷机构和银行集团合法和合规经营情况的日常监管[7]。俄罗斯金融市场局于2004年3月成立,负责调整金融市场法律规范、管理和监督金融市场(不包括银行、审计业务),包括对保险业、信用社、小额信贷业务、商品交易所、交易所经纪商的管理和监督,对俄罗斯法律有关打击滥用内幕信息和市场操纵的要求进行监督。俄罗斯金融监测局于2002年2月成立,负责打击洗钱活动和反恐融资,并协调该领域其他联邦行政机构的运作。2013年7月25日,普京签署了关于成立统一金融监管机构的法案。俄罗斯金融市场局对金融市场,如证券、保险、养老基金等的主要监管职能划归央行,在央行基础上成立统一的金融监管机构,加强了政府对金融系统的监管,提高了金融监管的稳定性和有效性,能有效降低系统性风险。蒙古国中央银行是蒙古唯一的银行业监管机构,独立于政府并拥有相当的自主管理权,但在行政上仍需议会的监督。蒙古央行最主要的目标是确保货币的稳定性,促进国民经济的平衡和可持续发展,维护资金、金融市场和银行体系的稳定,其主要职能:发行货币并管理其流通,同时负责货币政策的实施,担任财政中介,负责监督银行及非银行金融机构的经营活动,组织和管理银行间的支付和结算活动,管理官方外汇储备。哈萨克斯坦、吉尔吉斯斯坦、塔吉克斯坦均实行二级银行体制,中央银行为其银行体系的第一级,商业银行和其他性质的银行处于银行体系的第二级,通常称作“二级银行”。三个国家均实行高度集中的金融监管体制,国家银行作为中央银行独立行使金融监管职能,监管范围包括银行、保险公司、证券公司及其他非银行金融机构。

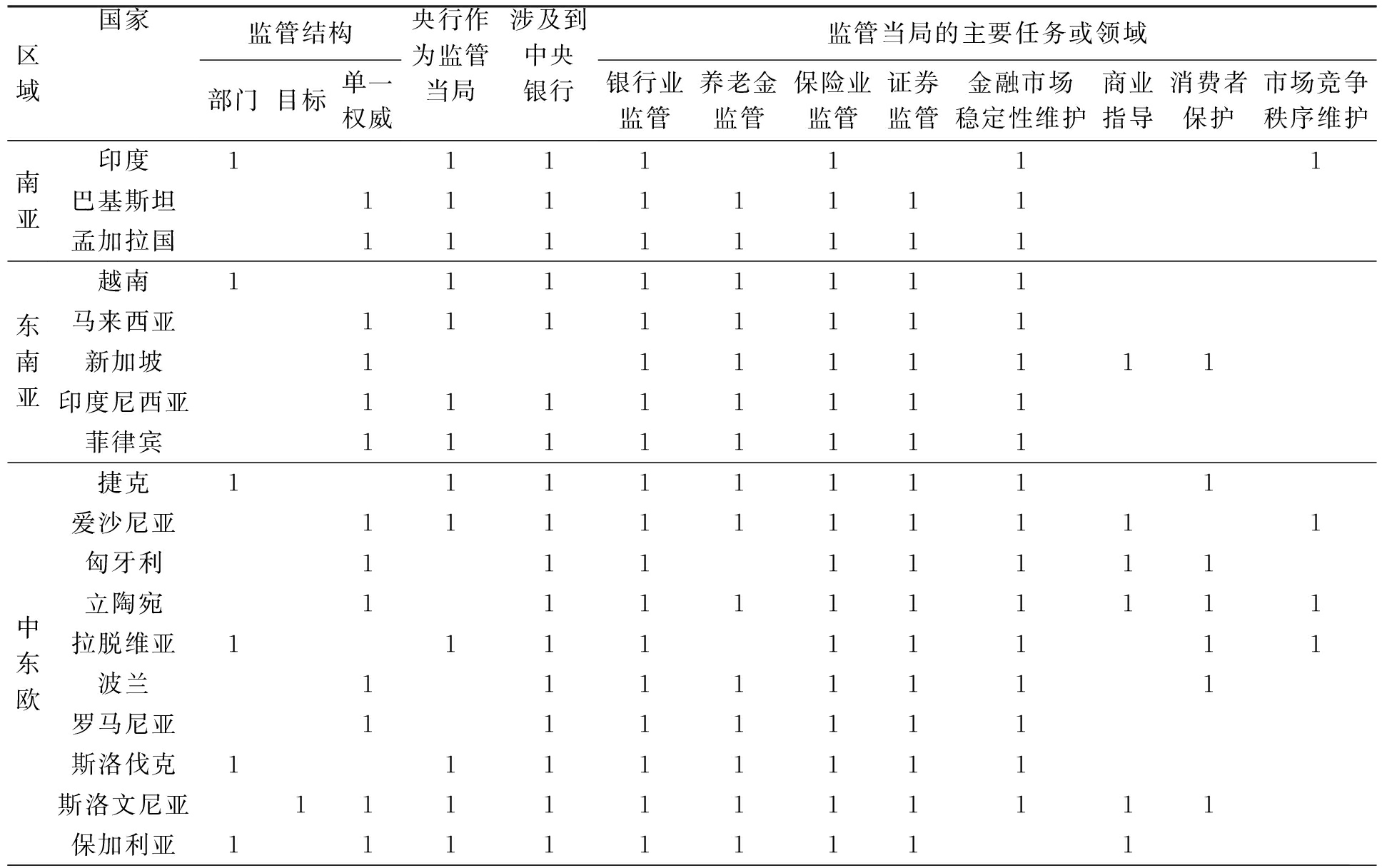

二、“一带一路”沿线国家金融监管架构的特点及国际比较

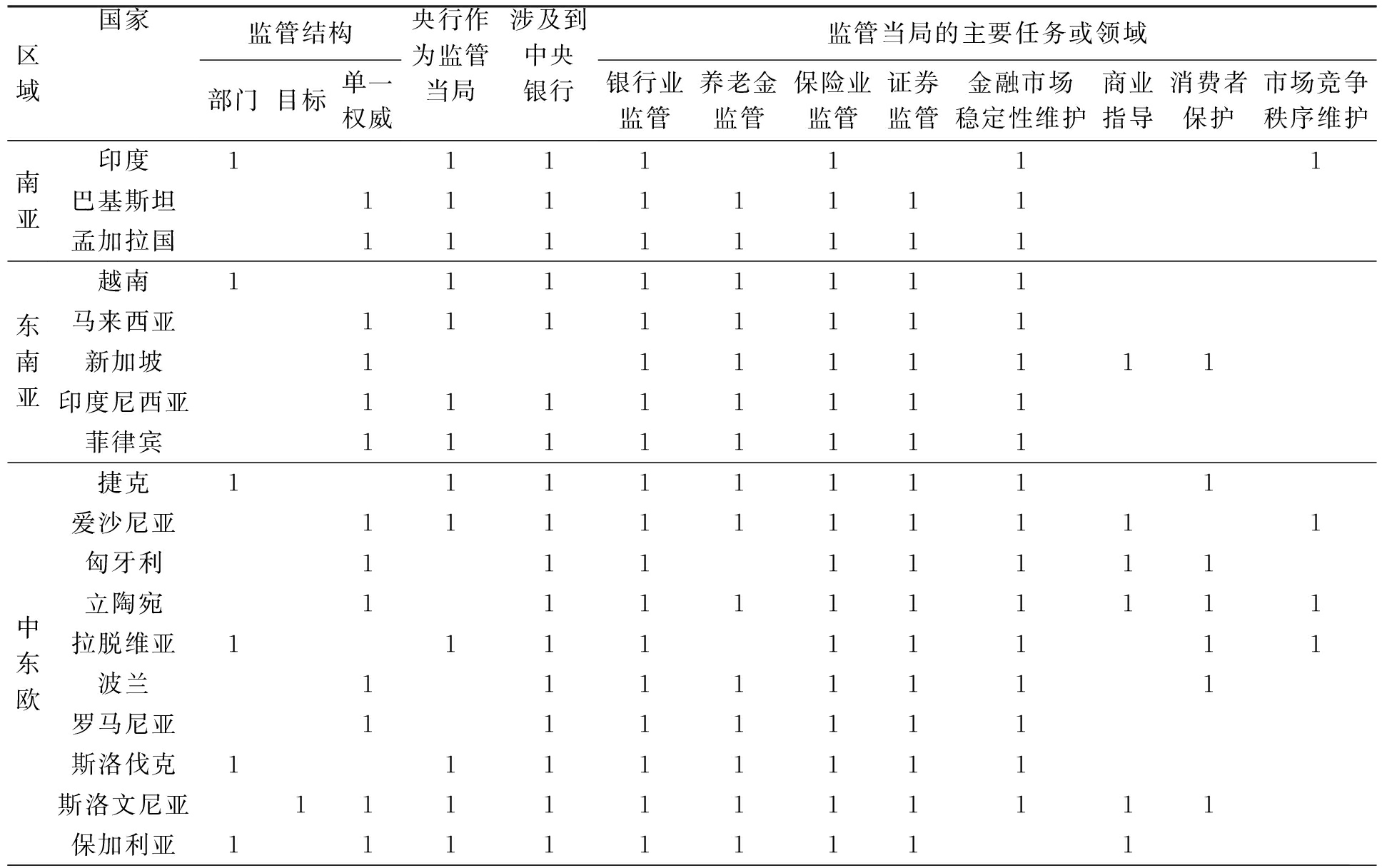

1. 监管架构、央行角色与金融业的主要监管任务

表5对沿线主要国家的金融监管架构进行了分析,与美国、英国、法国、德国、澳大利亚、日本等发达国家进行了比较。根据James(2011)的做法,将监管结构分为部门、目标和单一权威三类;对央行的角色进行判断,即央行是否是监管当局以及监管是否涉及到央行;关于监管当局的任务方面,主要涉及到银行业监管、养老金监管、保险业监管、证券监管、金融市场稳定性维护、商业指导、消费者保护和市场竞争秩序维护8个方面。

表5 “一带一路”沿线国家、欧盟和发达国家金融监管架构的国际比较

区域国家监管结构部门目标单一权威央行作为监管当局涉及到中央银行监管当局的主要任务或领域银行业监管养老金监管保险业监管证券监管金融市场稳定性维护商业指导消费者保护市场竞争秩序维护南亚东南亚中东欧印度1111111巴基斯坦11111111孟加拉国11111111越南11111111马来西亚11111111新加坡11111111印度尼西亚11111111菲律宾11111111捷克111111111爱沙尼亚1111111111匈牙利11111111立陶宛1111111111拉脱维亚111111111波兰11111111罗马尼亚1111111斯洛伐克11111111斯洛文尼亚11111111111保加利亚111111111

表5(续)

区域国家监管结构部门目标单一权威央行作为监管当局涉及到中央银行监管当局的主要任务或领域银行业监管养老金监管保险业监管证券监管金融市场稳定性维护商业指导消费者保护市场竞争秩序维护俄蒙古中亚发达国家俄罗斯111111111蒙古11111111哈萨克斯坦11111111塔吉克斯坦11111111英国111111法国1111111德国111111111美国111111澳大利亚1111111111日本11111111

注:①资料来源:James P.Corrigan(2011)及相关资料,经整理和更新得到;②与我国经贸往来较少的国家未在表中列出;③表中数字“1”代表该国监管机构具有该项属性或内容,空格表示不具该项属性。

2. 沿线国家的监管模式复杂,存在多样性

由表5可知,多数沿线国家由于经济发展落后,金融业体量较小,缺乏完善的资本市场,因而其监管对象主要集中在银行业和保险业,央行通常扮演核心或唯一的监管角色,监管任务也主要面对银行业,比较重视货币的发行、币值的稳定以及外汇的管理等方面。但具体而言,沿线各国存在较大差异,金融发展的思路和理念各不相同,带来监管上的巨大差异。如:印度的金融兼有分业和混业的特点,因此其监管结构主要是在金融稳定与发展委员会指导下,由内阁经济事务委员会负责,财政部牵头,印度银行(下设存款保险和信用担保公司)和保险监管发展局负责银行业的监管,兼有监管保险业的任务;由退休基金监管局监管养老保险基金;印度证券交易委员会负责监管证券交易。巴基斯坦则受伊斯兰金融影响较深,金融监管具有伊斯兰金融的风格。孟加拉国则在微型金融、普惠金融和包容性金融等方面有独到之处,其央行行长拉赫曼指出:“正是由于坚持发展包容性金融,才打造了非常稳定的金融系统,不平等指数稳步下降,通胀率下降,经济增速上升”。而在移动金融服务方面,有多达50万个代理商受银行或其支行雇用,银行又直接受到央行监管。孟加拉国甚至还计划发行电子货币并纳入到M2当中,其经验值得各国深思。新加坡没有专门的中央银行,而是通过设立金融管理局来承担央行的监管任务和职责。其他东南亚国家在亚洲金融危机之后的监管水平提升较为明显,表现为央行的监管目标与职能比较明确,法律法规比较健全,对金融消费者保护也有所涉及。中东欧区域的国家受欧盟影响较深,其监管模式在欧盟的统一指导和协调下已较为成熟,但机制与亚洲国家则存在较大不同。俄罗斯、蒙古和中亚沿线国家的监管比较依赖央行,以央行为核心,监管较为严格,但在商业指导和金融消费者保护方面则尚未设立专门的机构。另一方面,与大部分沿线国家相比,目前我国的金融监管主要采用分业监管的模式,央行的核心监管地位没有得到充分体现,消费者保护职能也比较薄弱,监管的相关法律法规还不是十分完善,部门性规章制度较多,“一行三会”的模式滞后于混业经营的现实,因此与沿线国家的监管对接、相互学习和合作仍然存在巨大空间。

3. 部分国家受伊斯兰金融及其文化的影响较深

伊斯兰金融广泛分布于巴基斯坦、巴林、新加坡、印尼、阿联酋、科威特、马来西亚和沙特等国,部分沿线国家属于穆斯林国家,其金融和监管也必然具有较多伊斯兰文化的特点。受伊斯兰教义指引,其金融业禁止利息形式,产品和服务以有形资产为基础,信息披露为神圣职责,道德角度的监管更加有力,实践中也很好地避开了历次全球金融市场波动的影响。伊斯兰金融的特点:一是具有浓厚的宗教背景,禁止利息、投机行为和投资于不符合教义的行业和领域(如赌博、烟草和色情等);二是经营模式较为独特,分为损益分享和非损益分享两类;三是要求担保品的能力有限,由于银行与客户通过共享损益的模式进行经营,因此并不要求充足的担保品来抵减信用风险;四是存款业务保本不保利,损益来源于分享模式。发达国家的金融机构很早就认识到伊斯兰金融的一些优点,纷纷设立伊斯兰金融部门以开展合作。目前,伊斯兰金融与我国的合作还比较少,然而其代表了一种独特的金融思维,值得各国借鉴和取舍。

4. 沿线国家的监管水平参差不齐

沿线国家的经济发展水平高低不一,部分国家的金融体系不健全,缺乏成熟的股票、债券和基金等证券市场,保险业的发展较为缓慢,金融机构的治理存在先天不足、管理方法落后、经营效率低下、银行利率畸高、不良资产负担沉重等问题,其金融发展缺乏良好的法律和信用环境,对金融消费者(包括金融投资者)缺乏有效的保护机制,抑制了外来投资。此外,政策缺乏透明度和连续性,信息披露水平不足等也带来了较多监管上的难题。

5. 宏观审慎与微观审慎相结合的监管思路并未普遍形成

宏观审慎监管将系统性风险视为一个整体,是对传统的微观审慎监管的有效补充。这是因为微观审慎监管对单个金融机构的风险敞口进行考察,从资本充足、存款保险和风险拨备等方面进行了严格要求,但忽略了金融机构之间可能存在系统性的关联,当金融危机降临时,每一个单个的金融机构都符合微观审慎的要求,但却发生了一连串的连锁反应,难以抵御系统性风险的冲击。沿线国家由于金融发展程度普遍不高,虚拟经济的危害尚未完全体现,因此监管思维仍然以微观审慎监管为主,缺乏宏观层面和国际合作层面的考虑,与发达国家纷纷成立宏观审慎监管的机构和部门相形成了鲜明对比。

6. 沿线国家与监管相对成熟的发达国家及欧盟的比较

由于金融业并不发达,多数“一带一路”沿线国家在监管架构上依赖央行的核心地位和权威,央行需要负责银行业及相关证券、保险等的监管任务,也负责货币发行、外汇管理和治理通货膨胀的任务,目标较多,监管效率较为低下。与之相比,金融监管较为成熟的欧盟和主要发达国家,虽然采用的监管模式不尽相同,但都对各监管主体的职责和任务有明确划分。首先,央行作为重要监管部门,负责对银行业进行严格监管,但养老基金、保险和证券等的监管则可能由专业的部门进行,如英、法、德、美等国。第二,发达国家非常关注对金融消费者的保护,一般设有专门的金融消费者保护机构,同时对商业指导和市场竞争也比较重视。第三,发达国家一般有明确的监管目标,分设宏观审慎监管和微观审慎监管的机构,有效防范系统性金融风险。第四,监管架构较少依赖于单一权威的部门,如美国采用双层多头的伞形结构,避免由权力过于集中而带来监管事务增加进而导致的监管低效率。第五,除具体的监管部门之外,发达国家常常设立专业的统一协调委员会或机构,提升监管的联动反应效率[8]。

三、“一带一路”沿线国家的金融监管合作前景广阔

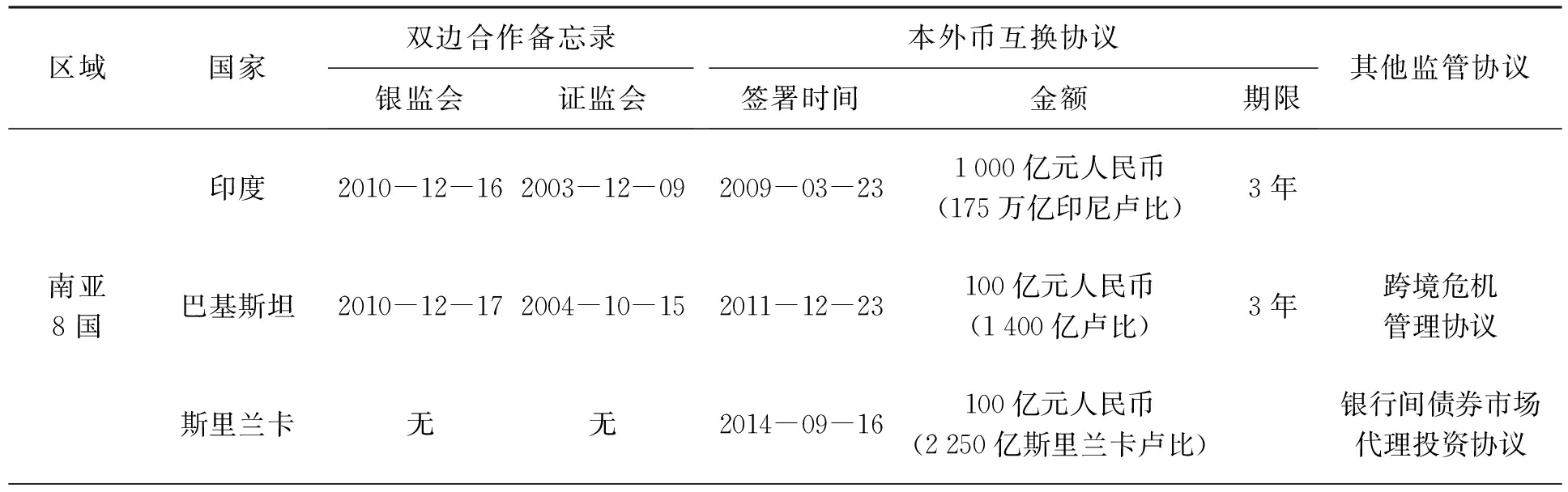

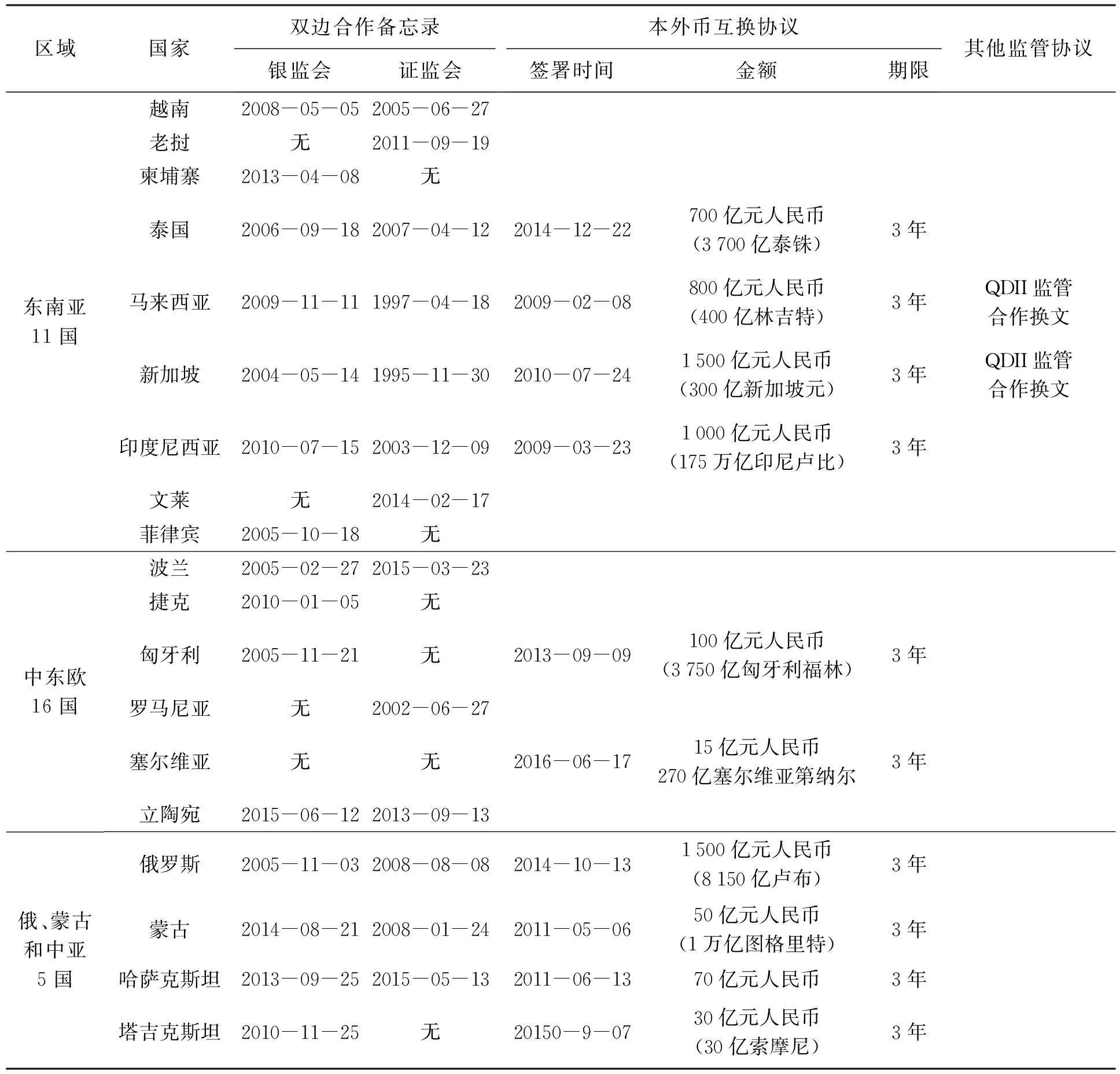

国际监管合作一般分为日常合作和危机应急措施两类。日常合作代表了区域内各国金融监管合作的常态和水平,进一步分为谅解备忘录(双边和多边)、统一监管标准和实现统一监管三个层次,这也是我国与“一带一路”沿线国家开展金融监管合作的路线图。我国的“一带一路”战略将带动沿线国家形成整合发展的态势,经济上互联互通,金融上聚合发展、相互支持,从基础设施建设到制造产业、再到服务业,全面带动金融合作深化[9]。但在发展中,可能面临系统性金融风险和危机的跨境传染,因此“一带一路”战略的稳健运行和金融危机的防范需要未雨绸缪。目前我国与“一带一路”沿线国家还处于日常合作阶段,正在加快签订合作备忘录,近几年取得了较快进展,开展了广泛的金融合作,取得的成果如表6所示。

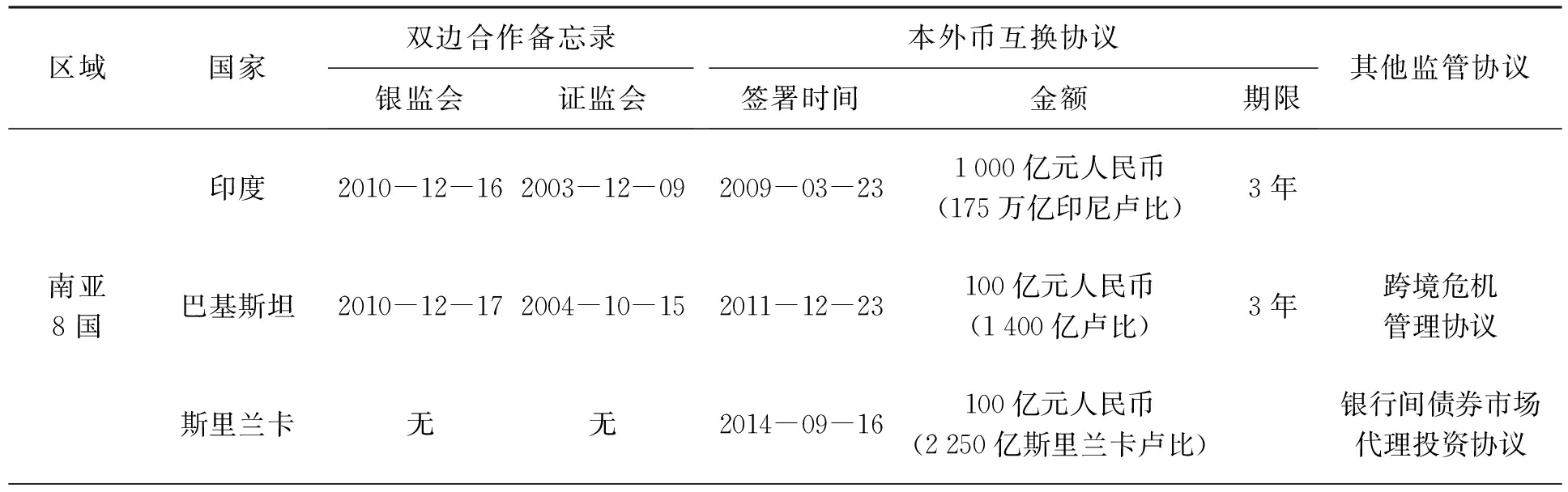

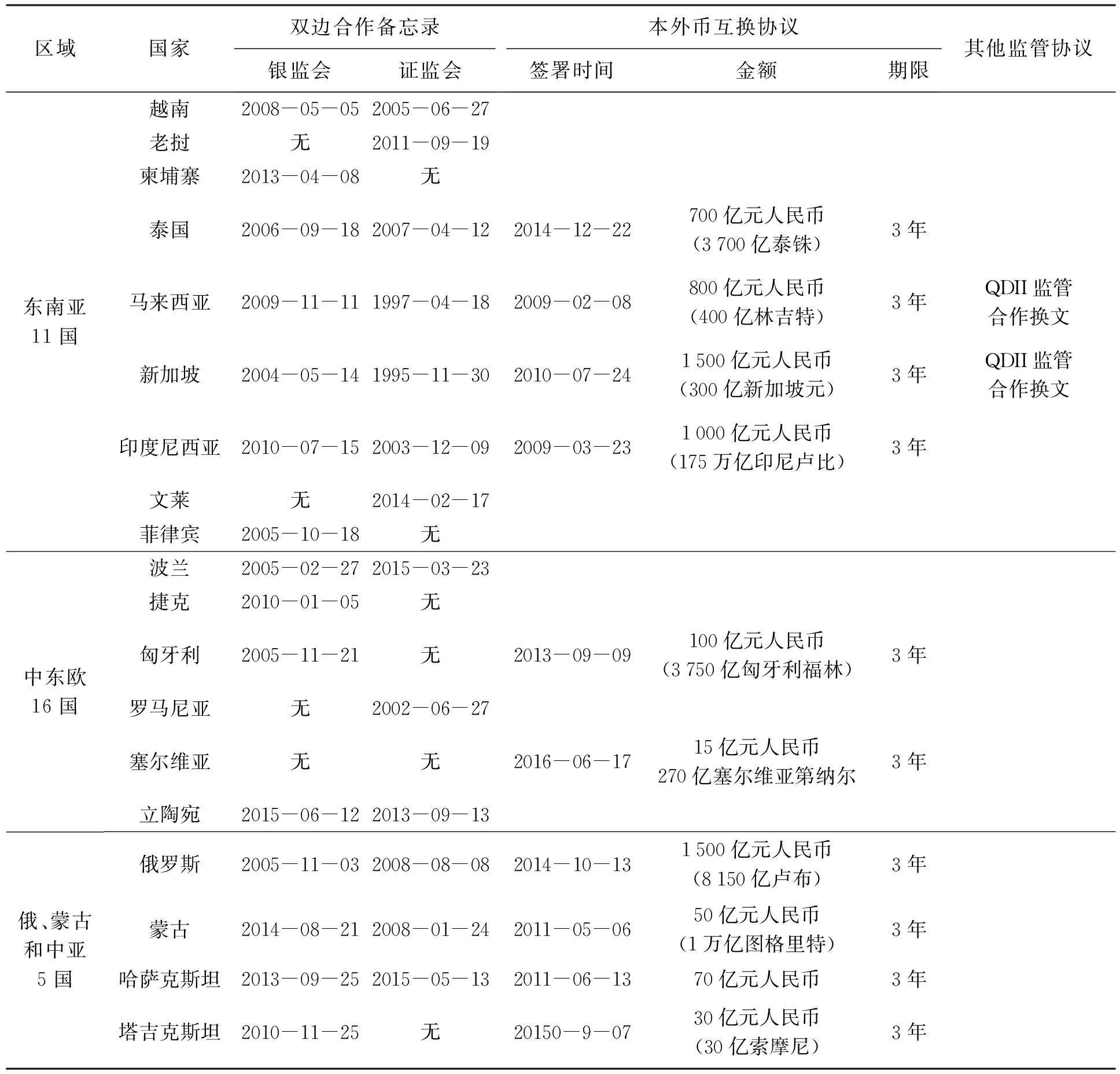

表6 2016年“一带一路”沿线国家与我国的金融监管合作情况

区域国家双边合作备忘录银监会证监会本外币互换协议签署时间金额期限其他监管协议南亚8国印度2010-12-162003-12-092009-03-231000亿元人民币(175万亿印尼卢比)3年巴基斯坦2010-12-172004-10-152011-12-23100亿元人民币(1400亿卢比)3年跨境危机管理协议斯里兰卡无无2014-09-16100亿元人民币(2250亿斯里兰卡卢比)银行间债券市场代理投资协议

表6(续)

区域国家双边合作备忘录银监会证监会本外币互换协议签署时间金额期限其他监管协议东南亚11国中东欧16国俄、蒙古和中亚5国越南2008-05-052005-06-27老挝无2011-09-19柬埔寨2013-04-08无泰国2006-09-182007-04-122014-12-22700亿元人民币(3700亿泰铢)3年马来西亚2009-11-111997-04-182009-02-08800亿元人民币(400亿林吉特)3年QDII监管合作换文新加坡2004-05-141995-11-302010-07-241500亿元人民币(300亿新加坡元)3年QDII监管合作换文印度尼西亚2010-07-152003-12-092009-03-231000亿元人民币(175万亿印尼卢比)3年文莱无2014-02-17菲律宾2005-10-18无波兰2005-02-272015-03-23捷克2010-01-05无匈牙利2005-11-21无2013-09-09100亿元人民币(3750亿匈牙利福林)3年罗马尼亚无2002-06-27塞尔维亚无无2016-06-1715亿元人民币270亿塞尔维亚第纳尔3年立陶宛2015-06-122013-09-13俄罗斯2005-11-032008-08-082014-10-131500亿元人民币(8150亿卢布)3年蒙古2014-08-212008-01-242011-05-0650亿元人民币(1万亿图格里特)3年哈萨克斯坦2013-09-252015-05-132011-06-1370亿元人民币3年塔吉克斯坦2010-11-25无20150-9-0730亿元人民币(30亿索摩尼)3年

注:与我国未签署任何监管协议的国家有18个。南亚(5/8):尼泊尔、孟加拉国、阿富汗、马尔代夫、不丹;东南亚(2/11):缅甸、东帝汶;中东欧(10/16):斯洛伐克、斯洛文尼亚、克罗地亚、保加利亚、黑山、马其顿共和国、波黑、阿尔巴利亚、爱沙尼亚、拉脱维亚;中亚5国(1/5):吉尔吉斯斯坦。

1. 我国与南亚8国的金融监管合作有待拓展

南亚地区银行业发展相对缓慢,具有一定的脆弱性。这一区域我国的主要合作方是印度、巴基斯坦和斯里兰卡,与其他国家的金融合作尚待开展。我国在印度和巴基斯坦各设有一家分行,印度在华设有9家一级分支机构(7家分行、2家代表处),巴基斯坦在华设有4家分支机构(4家代表处)。中国银监会已与印度和巴基斯坦的银行监管机构签署了合作备忘录(MOU),还与巴基斯坦签署了跨境危机管理合作协议。此外,我国与巴基斯坦签署了本外币互换协议。

2. 我国与东南亚11国和俄罗斯、蒙古及中亚5国的金融监管合作较为密切

整个东南亚的金融业发展迅速,金融市场空间广阔,个别国家如新加坡已经成为世界性的金融中心,金融监管非常成熟。东南亚国家与我国的金融往来十分密切,中国对东南亚和东南亚对华的金融业务都开展得较为广泛,金融监管合作的水平较高,签订有较多的本外币互换协议。总体而言,整个东南亚区域的金融合作深化程度和银行服务的普及水平仍然不高。2014年,我国银行业在东南亚共设立了25家一级金融机构,包括18家分行、5家子行、1家代表处和1家合资银行;东南亚国家在华设立了21家一级金融机构,包括8家分行、7家子行和6家代表处。东南亚国家与我国的金融监管合作较为密切,越南、柬埔寨、泰国、马来西亚、新加坡、印度尼西亚、菲律宾等与我国的监管部门进行了不同形式的合作,并签署了相关的合作备忘录、监管合作协议和本外币互换协议。另一方面,俄罗斯、蒙古及中亚5国的经济水平虽然不高,但基本都是我国的近邻,其中俄罗斯属于政治大国。因此,我国与中亚几个沿线国家的合作也保持着较为密切的状态。

3. 我国与中东欧16国家的金融监管合作较为松散

由于欧洲与我国的距离较远,从地缘政治来看,与欧盟和俄罗斯的联系更加紧密。当前,我国与大多数欧洲沿线国家的合作和交往还存在很大的上升空间。这一区域的国家有16个:波兰、捷克、斯洛伐克、匈牙利、斯洛文尼亚、克罗地亚、罗马尼亚、保加利亚、塞尔维亚、黑山、马其顿共和国、波黑、阿尔巴利亚、爱沙尼亚、立陶宛、拉脱维亚。到目前为止,我国只与其中的6个国家开展了较为基本的监管合作。

4. 我国与沿线国家的金融监管合作尚处于初级阶段

从监管合作的过程来看,一般要经历监管合作—货币合作—法律协调三个阶段。目前,我国与上述沿线国家仍处于初步合作阶段,远未达到法律协调的高度,要达成沿线全面的金融监管合作还有漫长的道路。

四、“一带一路”沿线国家金融监管合作的政策建议

2008年金融危机之后,“金融监管协调论”开始取代此前“Tiebout模型”关于监管竞争能够提高各国居民收益的金融监管竞争理论。危机来临时的监管失灵和基于各国监管差异的监管套利促使各国监管当局加强合作。Stepthen Morris和Hyun Song Shin的传导模型、Brunnermeier的横向传导模型以及Stolz(2002)的传染效应模型均认为单一国家的金融监管不足以应对整个金融体系的风险,因此加强国际监管合作势在必行。国际金融监管合作的主要经验如下:

1. 积极加入国际统一监管组织,接受国际监管组织的规范指引

从金融监管的国际合作与治理机制来看,国际社会自20世纪初开始进行了积极探索。1999年亚洲金融危机之后成立了金融稳定论坛(FSF),成员包括G7发达工业国集团、新加坡、中国香港、澳大利亚、荷兰、瑞士,以及国际性金融组织(IMF、世界银行、国际清算银行和经合组织)。2008年金融危机之后,这一组织进行了扩容和更名,成立了金融稳定理事会(FSB),成员包括G20集团、IMF、世界银行、国际清算银行、经合组织、欧洲央行、欧洲委员会,以及一些国际标准制定组织和机构,如BCBS(巴塞尔银行监管委员会)、IAIS(国际保险监督官协会)、IOSCO(国际证监会组织)、CGFS(全球金融体系委员会)、CPSS(支付与结算委员会)、IASB(国际会计准则委员会)。金融稳定理事会扮演着全球统一监管协调机构的角色,“一带一路”沿线国家应积极加入该组织并接受国际组织的监管指引[10]。

2. “双峰监管”的国际金融监管新趋势

2008年金融危机过后,国际金融监管的实践开始注重系统性风险防范、去杠杆、防止金融过度创新和金融消费者保护,分别体现在宏观审慎和微观审慎及金融消费者保护等方面。国际社会将其归结为行为监管和审慎监管两大目标,由此对监管机构进行了职责分类,形成职责明确和体制分明的目标型监管模式。行为监管主要是为了保护金融消费者的知悉权、选择权、公平交易权等各项合法权益,防范金融机构可能出现的道德风险问题、对消费者进行欺诈、不公平交易和其他损害消费者权益的行为。审慎监管则是为了确保金融机构合规运营、内控良好、资本充足,实现金融机构的稳健运行,防范金融市场可能发生的系统性风险。审慎监管具体又分为宏观审慎和微观审慎两个层面[11]。实施双峰监管的典型国家原本只有澳大利亚和荷兰,由于其在危机中的优异表现,一些国家也开始分设行为监管和审慎监管部门对双峰监管进行尝试。如:英国在1997年之前还属于一级多元的监管,后来进行整合实行集中单一监管,但在2008年危机来临时暴露出责任和手段匹配不佳等一系列监管漏洞。2009年至今的英国金融监管改革以英格兰银行为主导,赋予监管核心地位,下设审慎监管局,同时设立金融政策委员会用以指导宏观审慎监管并防范系统性金融风险,另外单独设立金融行为监管局,专门负责行为监管。2013年后,英国事实上也开始走上了双峰监管的道路[12]。

3. 加强宏观审慎监管的国际合作

传统银行业的微观审慎监管主要是两个部分:存款保险和资本充足。这是因为存款保险是政府为银行的运营提供的一张安全网,反过来银行在遭遇挤兑等风险时也需要接受政府的监管和操作[13]。对资本充足进行监管是因为存在“野猫”银行,他们为获取额外利润有意识地减少资本储备导致风险发生。此外,证券监管主要基于披露原则,无需类似银行的直接监管,证券市场本身就允许存在一定的风险和损失,监管更多地依靠行业自律。2008年金融危机之后,人们意识到微观审慎监管并没有起到作用,由于金融机构之间存在较大关联,出现系统性风险是完全可能的,所以必须建立和实施宏观审慎监管。显然,单一国家并不能充分应对危机跨境传染的风险,需要加强国际合作统一监管操作,加强各国央行和其他监管部门的协调行动[13]。

4. 加强对国际金融控股集团的有效监管

在国际化浪潮的推动下,为保证全球竞争力,传统的银行、保险和证券进行跨国经营相互渗透,不断并购并演化为跨国金融集团。金融控股集团打破了传统银行、证券和保险业务产品的界限,分业监管体系不适应混业发展的现实。对此,金融集团联合论坛制定了一套以提高金融控股集团监管有效性为目的的原则,各国也在实践中为提高对金融控股集团监管的有效性采取了多种多样的监管措施:有些国家建立完全统一的监管机构;有的国家则是合并主要的监管领域,如把银行和证券或者银行和保险的监管合二为一;还有的则是保持现有的分业监管格局不变(比如美国),但对监管方式作了适当调整。总的来说,统一监管是趋势,而加强对金融控股集团的有效监管则是各国金融监管机构迫在眉睫的任务[14]。

5. 选择适合各自国情的金融监管模式

国际上比较典型的监管模式有双层多头(美国、加拿大等)、统一监管(英国)、双峰模式(澳大利亚和荷兰)和欧盟模式等,也包括集中单一监管(日本、意大利、新加坡、比利时和瑞士)、一级多元监管(德国、法国和韩国)等一些比较有特色的监管体制。实际上,基于各国国情和国内银行业、证券市场发展水平的不同,并不存在适合所有国家的理想模式,但各国要对监管和危机中暴露出来的问题充分重视,做好监管的对接,以便开展国际金融监管的交流合作,在应对全球性金融危机时能统一行动,提高金融监管的联动效率。实际上,即使是监管水平较高的美国也在不断进行改革和调整,特别是2008年金融危机之后,美国进行了一系列针对性改革:赋予美联储新的职能,建立金融服务监督委员会,成立金融消费者保护局,同时建立新的国民银行监管部门以取代原有的OCC和OTC。之后,欧洲也进行了反思,充分认识到国内和国际金融市场已经高度一体化,一个市场的问题可能引发并蔓延到不同国家,影响国内的商业、雇员和家庭持有的财富。

6. 统一监管标准

为有效防止国家间的监管套利,进行国际合作,应制定统一监管标准和监管指南,便于各国进行监管的有效对接,对各类金融机构的同类型风险能方便地进行比较,建立国际联动机制,提升监管效率[15]。这也是在监管国际合作中从机构监管走向功能监管的必然历程。国际监管合作要求对监管标准进行整合,涉及到现场和非现场检查、综合监管、资本构成、最低资本金要求、从业许可以及相关的会计准则等。

五、结 论

当前,“一带一路”沿线国家与我国的经贸往来日益密切,积极开展对华业务,在华设立分支机构或代表处,为其国内基础设施的建设、工业发展、贸易能力的提升寻求外部资金支持和解决方案。不过,随着“一带一路”发展思路的提出、人民币可自由兑换和加入SDR带来的影响,人民币国际化进程陡然加快,发生系统性风险的可能性增大,危机传导机制和传递渠道广泛增加。因此,需要重视与沿线国家开展金融监管合作:一是推进国内金融监管体制改革,跟上世界步伐。这是因为国内的金融监管水平还比较低,尚不完善的资本市场、新兴的互联网金融、乱象丛生的民间金融和混业经营的金融现实正在考验着我国的金融监管水平。跨行业、跨市场和跨机构的交叉性风险责任难以厘清,金融监管效率低下的弊病长期存在。要积极引入行为监管,加强金融消费者保护;要进一步完善宏观审慎监管,对监管部门进行整合归并;要确立行为监管、微观审慎和宏观审慎相结合的监管思路。二是大力推进与沿线国家关于银行、证券和保险监管的合作备忘录的签订,与沿线国家进行本外币互换协议的签订,加快人民币国际化进程,力争与沿线各国就双边关心的问题签署跨境危机管理协议,增强防范系统性风险的危机应对能力。三是加强对沿线国家金融监管模式的研究和关注,做好统一监管标准的制定,规范各国监管信息和数据交换机制与接口的标准制定。四是广泛利用“亚投行”“丝路基金”等资金平台与沿线国家进行监管对接,深入开展交流合作,力争成立类似“金融稳定论坛”的非正式组织,并建立定期议事机制。

参考文献:

[1]高丽峰,刘源.面向俄罗斯、朝鲜、韩国的辽宁东北亚金融中心建设研究 [J].沈阳工业大学学报(社会科学版),2015,8(1):30-37.

[2]张金城,李成.金融监管国际合作失衡下的监管套利理论透析 [J].国际金融研究,2011(8):56-65.

[3]万泰雷,李松梁,黄鑫.国际金融监管合作及中国参与路径 [J].国际经济评论,2014(3):121-129.

[4]李成,姚洁强.基于国家利益的非均衡金融监管国际合作解析 [J].上海金融,2008(4):51-55.

[5]刘明显.加强金融监管国际合作问题的思考 [J].特区经济,2009(1):69-71.

[6]何虎.从印度金融监管政策看中资金融机构的发展策略 [J].中国城市金融,2013(7):47-49.

[7]陈启清.竞争还是合作:国际金融监管的博弈论分析 [J].金融研究,2008(10):187-197.

[8]邱兆祥,王修华.试论后危机时代国际金融监管协调与合作 [J].教学与研究,2010(11):27-32.

[9]燕晓伟,赵然.金融监管国际合作理论在金融危机之后的嬗变 [J].金融理论与实践,2013(9):29-32.

[10]方芳.金融动荡背景下银行业监管的国际合作 [J].新金融,2013(12):52-54.

[11]张荣鑫.越南金融危机对我国金融监管部门的警示 [J].福建金融,2008(9):51-54.

[12]谢水园,邱丽萍.论我国金融集团的并表监管 [J].中国市场,2016(50):198-199.

[13]于维生,张志远.国际金融监管的博弈解析与中国政策选择 [J].国际金融研究,2013(1):16-27.

[14]刘源,邱丽萍.中外金融集团并表监管的差异性研究 [J].中国乡镇企业会计,2016(11):95-96.

[15]李成,李玉良,王婷.宏观审慎监管视角的金融监管目标实现程度的实证分析 [J].国际金融研究,2013(1):38-51.

(责任编辑:张 璐)

Financial supervision structure of countries along One Belt, One Road:based on international comparison and experiences

LIU Yuan

(School of Business, Shenyang University of Technology, Liaoyang 111003, China)

Abstract:The implementation of “One Belt, One Road” strategy in China is an inevitable choice of adhering to the concept of going out, against the current global informal governance of the anti-globalization trend, as well as the economy of the new normal and the implementation of supply side reform. The financial support is needed by the trade and the economic development of the countries along the “One Belt, One Road”. Since the level of financial development of countries along the “One Belt, One Road” is quite different, and the pattern of financial supervision is rather complicated, the plan should be done ahead by the financial supervision structure, the international cooperation and the management among those countries. Based on the thinking of behavior supervision, the combination of micro-supervision and macro-supervision of prudence, the international cooperation is strengthened to respond to the systemic risk effectively, and to meet the actual needs of the trade openness, economic development and the international cooperation in financial regulation are satisfied. Through the international comparison of the financial supervision structure of the countries along the “One Belt, One Road”, the advanced experience of the international financial supervision is referred, in order to provide policy suggestions for financial supervision and cooperation for the countries along the “One Belt and One Road”.

Key words:One Belt, One Road; countries along One Belt, One Road; financial supervision; banking; systemic risk

收稿日期:2017-01-06

基金项目:教育部人文社会科学研究项目(13YJA790011); 辽宁省教育厅项目(WGD2016023)。

作者简介:刘 源(1980-),男,四川德昌人,讲师,博士生,主要从事金融学等方面的研究。

doi:10.7688/j.issn.1674-0823.2017.03.05

中图分类号:F 833

文献标志码:A

文章编号:1674-0823(2017)03-0210-11

*本文已于2017-03-30 14∶31在中国知网优先数字出版。 网络出版地址: http:∥www.cnki.net/kcms/detail/21.1558.C.20170330.1431.012.html